Petits réacteurs modulaires : la France face à un défi de taille

Le marché des Small Modular Reactors (SMR) et des Advanced Modular Reactors (AMR) promet de bouleverser le paysage nucléaire mondial. Entre innovation technologique, contraintes réglementaires et enjeux de financement, ces petits réacteurs modulaires soulèvent autant d’espoirs que de questions stratégiques pour l’Hexagone.

Un marché en construction, des technologies à double vitesse

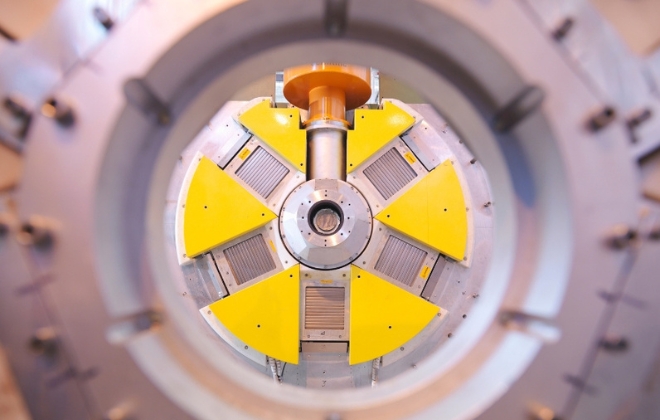

Le secteur nucléaire connaît aujourd’hui une effervescence inédite autour des SMR et des AMR. Si ces termes tendent à se confondre dans le débat public, ils recouvrent des réalités technologiques distinctes. Les SMR s’appuient sur des réacteurs de génération III, une technologie éprouvée miniaturisée, tandis que les AMR explorent des concepts de génération IV : sels fondus, plomb liquide, réacteurs à neutrons rapides. Ces innovations, pour la plupart étudiées dès les années 1970-1980, deviennent aujourd’hui réalisables grâce aux progrès de la métallurgie et de la chimie des matériaux.

Deux approches structurent ce marché naissant. D’un côté, les géants industriels historiques – Rolls-Royce, Westinghouse, Hitachi, Rosatom, ou encore EDF via Nuward – misent sur leur maîtrise du cycle nucléaire et leur capacité à adapter des solutions existantes. De l’autre, une centaine de start-ups comme Newcleo, Jimmy ou Naarea tentent de bousculer les codes avec des concepts disruptifs. Cette dualité pose une question fondamentale : qui, des grands acteurs actuels rodés aux contraintes de sûreté ou des structures agiles innovantes, parviendra le premier à franchir la ligne d’arrivée réglementaire ?

La France entre atouts et contraintes structurelles

Pour l’Hexagone, le potentiel des SMR et AMR se dessine sur des créneaux spécifiques. Contrairement aux idées reçues, la production électrique via ces petits réacteurs n’apparaît pas comme une priorité : le parc EPR actuel et futur couvre largement les besoins nationaux, et l’Europe affiche même une surproduction ponctuelle. L’intérêt français se concentre plutôt sur la production directe de chaleur industrielle décarbonée. En substituant des énergies fossiles dans des secteurs comme la sidérurgie ou la pétrochimie – Fos-sur-Mer ou le couloir lyonnais – les AMR pourraient atteindre des rendements de 60 à 70%, contre seulement 34% pour la production électrique. Cette utilisation directe de la chaleur, sans passer par la conversion en électricité, permet de limiter les pertes énergétiques liées au transport et à la transformation, offrant ainsi un levier de compétitivité majeur pour les industries énergivores.

Un second axe prometteur concerne le remplacement progressif du parc nucléaire historique. Dans 20 à 40 ans, lorsque les centrales actuelles atteindront leur fin de vie, substituer une tranche de 1 600 MW par quatre unités SMR de 400 MW pourrait s’avérer pertinent. EDF disposerait alors d’un avantage décisif : terrains déjà autorisés, acceptabilité locale établie, infrastructures existantes. Ce scénario ouvre un marché de 150 à 200 réacteurs modulaires à l’échelle nationale.

À l’international, les SMR et AMR apparaissent comme les segments les plus pertinents. Leur taille modulaire, leur flexibilité d’intégration et leur capacité à produire à la fois de l’électricité et de la chaleur industrielle décarbonée en font des solutions adaptées aux marchés émergents et aux réseaux électriques plus fragmentés. Cette modularité facilite le déploiement sur des sites étrangers, souvent éloignés des infrastructures existantes, et permet de répondre à des besoins spécifiques d’export. Pour les investisseurs et opérateurs français, capitaliser sur cette niche représente une opportunité stratégique : construire un portefeuille de projets SMR et AMR à l’international, en tirant parti de l’expertise nationale en contrôle-commande, sûreté et qualification des systèmes nucléaires, et ainsi positionner la France comme un fournisseur crédible et compétitif sur les marchés mondiaux.

Des défis de taille pour concrétiser l’ambition

Malgré ces perspectives, plusieurs obstacles structurels freinent le déploiement. Le premier tient à la mosaïque réglementaire européenne. Chaque autorité de sûreté nationale impose ses propres exigences, rendant illusoire l’effet de série tant vanté des SMR sauf à uniformiser les exigences. Nuward a bien initié des discussions avec six autorités européennes pour harmoniser les processus de certification, ouvrant la voie à une coordination progressive. Sans convergence réglementaire, impossible d’atteindre les volumes de production – entre 50 et 200 unités – nécessaires pour rentabiliser les investissements.

Le financement constitue le second verrou majeur. Avant de tirer parti de l’effet de série, il est nécessaire de certifier un premier réacteur. Le coût de développement et de certification de celui-ci s’élève à 5 à 8 milliards d’euros, une somme qui échappe aux capacités des start-ups du secteur, même les mieux dotées. Cette étape initiale, indispensable, conditionne ensuite la possibilité de déployer plusieurs unités et de bénéficier pleinement des économies d’échelle. L’Europe a injecté 12 milliards sur la décennie, mais dispersés sur une trentaine de projets. Face à la Chine ou à la Russie, dont les modèles dirigistes permettent de concentrer les moyens sur quelques champions nationaux, l’approche européenne peine à dégager des leaders crédibles. L’Alliance SMR européenne réclame désormais un soutien massif au plus haut niveau politique pour faire émerger un ou deux concepts viables.

Enfin, la question de l’exploitation demeure floue. Qui assumera le rôle d’opérateur nucléaire pour ces installations privées ? En France, seul EDF détient cette licence pour la production, avec toutes les contraintes de pérennité, de démantèlement et de sûreté que cela implique. Difficile d’imaginer un autre industriel endosser seul ces responsabilités sans garantie étatique. Le modèle économique reste à inventer.

Construire l’écosystème de demain

Au-delà des défis technologiques et financiers, le secteur fait face à une pénurie critique de compétences. Après deux décennies d’atonie nucléaire en Europe, les ingénieurs qualifiés se font rares. Conscient de cet enjeu, Worldgrid, l’entreprise spécialisée dans l’énergie nucléaire d’ALTEN, agit de manière proactive pour développer les talents de demain. À titre d’exemple, l’entreprise s’est associée à l’Université Grenoble Alpes pour doubler le nombre de diplômés en cinq ans, grâce à un financement France 2030. Ce programme prépare la génération d’ingénieurs qui concevra, installera et maintiendra les SMR et AMR de demain.

Sur le plan technique, Worldgrid développe une approche unifiée de contrôle-commande couvrant l’ensemble de la chaîne énergétique, de l’îlot nucléaire au raccordement client. Cette modularité, alliée à une expertise en qualification de classe 2 et 3 reconnue internationalement, positionne l’entreprise pour accompagner aussi bien les projets européens qu’internationaux. La synergie avec les filiales internationales d’ALTEN permet de déployer ce savoir-faire sur des marchés plus matures, où les projets signés se multiplient.

Une décennie décisive pour le nucléaire modulaire

Le marché des SMR et AMR traverse une phase de consolidation inévitable. Entre les annonces spectaculaires et la réalité industrielle et financière, l’écart reste béant. Seuls quelques projets ont franchi le cap contractuel – au Canada avec Hitachi, en Chine, en Russie –, tandis que les partenariats américains avec les géants de l’IA demeurent au stade des intentions. Les prochaines années détermineront quels acteurs survivront à l’épreuve du financement et de la certification.

Pour la France, l’enjeu dépasse la simple production d’énergie. Il s’agit de préserver une filière d’excellence, de décarboner l’industrie lourde et de maintenir la souveraineté technologique dans un secteur stratégique. Les SMR et AMR ne remplaceront pas les grands réacteurs à court terme, mais ils peuvent occuper des niches à forte valeur ajoutée : chaleur industrielle, remplacement progressif du parc vieillissant, électrification de zones isolées. À condition que les pouvoirs publics européens tranchent enfin entre saupoudrage de subventions et concentration des moyens sur quelques champions crédibles. Le temps de l’ambition affichée doit céder la place à celui des décisions structurantes.

| Catégorie | Advanced Modular Reactor (AMR) | Small Modular Reactor (SMR) |

| Nom complet | Advanced Modular Reactor | Small Modular Reactor |

| Génération technologique | Génération IV | Génération III (technologies miniaturisées éprouvées) |

| Puissance | Variable, généralement inférieure à 300 MWe | Généralement inférieure à 300 MWe, pouvant dépasser 400 MWe |

| Technologies | Sels fondus, plomb liquide, neutrons rapides, eau lourde, sodium, etc. | Réacteurs à eau pressurisée (REP), à eau bouillante (REB) – conceptions conventionnelles réduites |

| Maturité | Concepts innovants, prototypes en développement | Élevée – adaptation de systèmes déjà en exploitation |

| Rendement énergétique | Électrique : environ 34 % / Thermique : 60 à 70 % | Électrique uniquement : environ 34 % |

| Origine R&D | Étudiés dans les années 1970-1980, rendus possibles par les progrès récents en métallurgie et chimie des matériaux | Miniaturisation de réacteurs existants déjà éprouvés |

| Principaux acteurs | Start-ups (Newcleo, Naarea, Jimmy, Hexana, TerraPower) avec plus de 100 projets recensés dans le monde | Grands industriels : Rolls-Royce, Westinghouse, Hitachi-GE, Rosatom, Nuward (EDF) |

| Approche | Innovation de rupture, technologies avancées | Industrialisation de technologies maîtrisées, réduction d’échelle |

| Applications principales | Chaleur industrielle décarbonée (sidérurgie, pétrochimie), réseaux de chaleur urbains (modèle nordique), cogénération, sites isolés, production d’hydrogène jaune | Production électrique décentralisée, soutien au réseau, remplacement du parc nucléaire (4 SMR de 400 MW = 1 réacteur de 1600 MW), marchés d’exportation, déploiement modulaire |

| Avantages | Rendement thermique supérieur, valorisation optimale de la chaleur, fort potentiel d’innovation, adaptation aux besoins industriels, flexibilité d’usage (chaleur/électricité) | Technologies éprouvées et qualifiées, acteurs industriels établis, premiers projets signés (Canada, Chine, Russie), modularité, filière combustible existante, certification potentiellement plus rapide |

| Défis majeurs | Technologie encore immature, qualification complexe et longue, acteurs de petite taille et sous-capitalisés, contraintes réglementaires fortes, besoin critique de financement (5 à 8 milliards d’euros pour le premier exemplaire), filière combustible à créer | Limité à la production électrique (rendement 34 %), coût au MWh supérieur aux grands réacteurs, inertie des grands groupes, effet de série non démontré, compétitivité économique à prouver |

| Horizon de déploiement | 2035 à 2040 (scénario optimiste) | 2030 à 2035 |

| Verrous à lever | Qualification des matériaux, certification de sûreté, financement massif, consolidation du marché | Compétitivité économique, réduction des coûts, harmonisation réglementaire |

| Synthèse stratégique | Représente une avancée technologique majeure : rendement élevé, décarbonation industrielle, mais risques et capitaux importants. Naturellement orienté vers la production de chaleur, pas vers l’électricité de masse. | Représente une évolution incrémentale : technologie sûre, déploiement à court ou moyen terme, mais compétitivité encore à démontrer. Idéal pour la production électrique décentralisée et le renouvellement du parc existant. |

Synthèse stratégique

Les SMR représentent une évolution incrémentale du nucléaire : technologies sûres, acteurs établis, premiers contrats signés. Leur déploiement est plus probable à court-moyen terme, mais leur pertinence économique face aux grands réacteurs reste à démontrer. Ils répondent à des besoins de production électrique décentralisée et de modularité évolutive.

Les AMR incarnent une rupture technologique : rendement supérieur grâce à la cogénération, applications industrielles spécifiques, décarbonation de la chaleur. Leur potentiel est immense, mais les défis sont proportionnels : financement massif requis, certification complexe, acteurs fragiles. Leur marché naturel est la décarbonation industrielle, pas la production électrique de masse.

Pour la France, les deux technologies sont complémentaires : les SMR pour le renouvellement du parc électrique national, les AMR pour la transformation énergétique de l’industrie lourde. Le véritable enjeu n’est pas de choisir entre les deux, mais de structurer un écosystème cohérent capable de faire émerger des champions européens crédibles dans ces deux segments avant que d’autres puissances (Chine, Russie, États-Unis) ne verrouillent le marché mondial.